Om oss

Bankens Ledelse

|

Halvor SveenChief Executive OfficerHalvor Sveen har lang ledererfaring innen bank og shipping fra bl.a. Gjensidige NOR, Grieg Shipping Group, samt Pareto Bank hvor han bl.a. ledet bankens Shipping & Offshore satsing. Han har juridisk embetseksamen fra Universitetet i Oslo. |

|

Linda Christin HoffChief Credit Officer

Linda Christin Hoff har lang erfaring innen bank, finans og shipping fra Norge og utlandet fra Nordea Bank, Norske Skogindustrier, Pexip og SpareBank 1 SR-Bank. Hun har hatt ulike styreverv, bl.a. i Maritime & Merchant Bank. Hun er utdannet siviløkonom fra Handelshøyskolen BI. |

|

|

|

Lars FossenChief Risk and Compliance Officer

|

|

Tor StenumgårdChief Financial OfficerTor Stenumgård har bred operasjonell erfaring fra rente- og valutamarkedet i Norge og utlandet, bl.a. DnB Markets, Chase Manhattan Bank, ABG Sundal Collier, Swedbank/First Securities og Sparebank 1 Markets. Han har en MBA. |

|

|

|

Per UglandExecutive DirectorPer Ugland har 35 års erfaring fra DNB, hvor han hadde lederstillinger i bl.a. Shippingdivisjonen, IR, Group Services, Group Risk Management, samt diverse sentrale kredittkomitéer, han var også styremedlem i div. datterselskap av banken. Han er utdannet siviløkonom fra Norges Handelshøyskole. |

|

Bjørn S. HavsgårdExecutive Vice President, Credit & Business DevelopmentBjørn S. Havsgård har lang erfaring fra kunderelasjons- og lederstillinger i Finansbanken, Privatbanken, samt Pareto Bank hvor han initierte og var instrumentell i oppbyggingen av en shipping- og offshore portefølje. Han har en MSc i International Banking and Finances fra Heriot-Watt University, Edinburgh. |

|

Bankens Styre

Endre Røsjø

Styreleder

Endre Røsjø er norsk investor og aktiv eier innenfor industrier som shipping, eiendom, olje og energi, media og verdipapirer. Han er styreleder og eneeier av Centennial AS og Pinemont Securities Ltd, samt medlem av London Stock Exchange. Han har utdannelse fra NHH og har en MBA fra Harvard.

Henning Oldendorff

Henning Oldendorff er eneeier og styreleder i Egon Oldendorff GmbH & Co KG, som eier Oldendorff Carriers, en ledende internasjonal operatør og skipseier innen tørrbulk, med en årlig omsetning på cirka 4 milliarder dollar og rundt 4000 ansatte.

Nikolaus Oldendorff

Nikolaus Oldendorff er eier av det ledende tyske rederiet Reederei Nord GmbH, siden 2010. Før dette hadde han forskjellige stillinger i internasjonal shipping og maritim industri ved Aker Yards, Bocimar, Maersk Broker og Deutsche Schiffsbank. Han har en MSc fra CASS i London, Shipping and Trading.

Magnus Leonard Roth

Magnus Leonard Roth har lang erfaring fra maritim sektor. Han var med på å grunnlegge Ocean Trawlers som ble en ledende aktør innen industrielt fiske i perioden 1997-2016 og hadde ledende posisjoner i selskapet. Han er aktiv investor i norsk og internasjonal shipping.

Karin S. Thorburn

Karin S. Thorburn er professor i finans ved NHH og professor II ved The Wharton School of University of Pennsylvania i USA. Hun er styremedlem i Global LNG Services og SEB Investment Management, samt tidligere styremedlem i Nordea Bank Norge. I 2016 var hun medlem av Mork-utvalget som vurderte aksjeandelen i Statens pensjonsfond utland (Oljefondet). Hun har doktorgrad i finans fra Stockholm School of Economics.

Ingrid Elvira Leisner

Ingrid Elvira Leisner har lang erfaring som styremedlem og leder av revisjonskomitéer fra en rekke styrer innen shipping, farmasi og olje. Hun er utdannet siviløkonom fra University of Texas, USA.

Anne-Margrethe Firing

Anne-Margrete Firing har lang erfaring innen skipsfinansiering. Fra 1984 til 2020 var hun i Christiania Banks shippingavdeling, senere Nordea. Hun har hatt ledende posisjoner som bl.a. Head of Syndication Shipping Department, COO Shipping Oil Services and International Division, samt vært leder for Nordeas utenlandske filialer. Hun har vært medlem av bedriftsforsamlingene i Norsk Hydro og Equinor. Hun er utdannet foretaksøkonom fra NHH.

ESG Policy

Maritime & Merchant Bank ASA ønsker å opptre ansvarlig og etisk, og adferden vi forventer av våre kunder gjenspeiles i standardene vi setter for oss selv. Bedriftens samfunnsansvar (Corporate Social Responsibility) handler om å kombinere lønnsomhet med ansvarlige handlinger. Fokusområdene våre er ansvarlige utlån, å være en trygg bank for våre innskuddskunder, ivareta kundenes personvern og forebygge økonomisk kriminalitet samtidig som vi tar godt vare på våre ansatte.

Bankens mål er å støtte bærekraftige kunder og partnere på lang sikt, og vi tror disse resultatene kan oppnås gjennom fortsatt utvikling av vår egen virksomhet samtidig som vi oppmuntrer til positiv utvikling av kunder og andre partnere. Å være en bærekraftig bank vil endre seg med kravene vi står overfor, og dette er en gradvis og stadig pågående prosess.

Miljø

Skipsfart er en viktig komponent innenfor internasjonal handel, og representerer i dag den mest effektive måten å transportere store varemengder over store områder. Skipsfart transporterer råvarer, mat og ferdige produkter mellom ulike markeder. De totale CO2-utslippene for skipsfart utgjør om lag 3% av de globale CO2-utslippene.

Å gjøre skipsfartsnæringen mer bærekraftig er en kollektiv utfordring som krever engasjement fra alle aktører i hele verdikjeden når det gjelder avkarbonisering, ansvarlig resirkulering av skip og sikring av arbeidskraft og menneskerettigheter for sjøfolk og andre arbeidere i næringen. Som finansinstitusjon har vi muligheten til å gi veiledning og støtte ved å dele vår kunnskap med våre partnere og kunder.

I juni 2021 vedtok IMO (internasjonal sjøfartsorganisasjon) nye omfattende regler for CO2-utslipp som gjelder for eksisterende skip. Regelverket er delt inn i tre ulike komponenter: Energy Efficiency Ship Index (EEXI) som tar for seg skips tekniske effektivitet; Carbon Intensity Indicator (CII) vurderingsskjema som fokuserer på operasjonell effektivitet; og Ship Energy Efficiency Management Plan (SEEMP) som konsentrerer seg om styringssystemet. Forskriften trer i kraft januar 2023.

EU, gjennom EU-kommisjonen, presenterte for Europaparlamentet i juli 2021 en omfattende pakke med forslag som skal redusere EUs totale utslipp av drivhusgasser (GHG) med 55% innen 2030 i forbindelse med EUs overordnede mål for full avkarbonisering innen 2050. Pakken inneholder omfattende reguleringer av både operasjonell og skattemessig karakter for den maritime næringen som gradvis vil bli pålagt fra starten av 2023. IMOs og EUs foreslåtte regelverk er viktige skritt mot reduserte utslipp fra shippingindustrien. Maritime & Merchant Bank ASA vil følge det grundige arbeidet med implementering av de respektive regelverk tett i årene som kommer og vi vil etter beste evne støtte våre kunder i arbeidet med å tilpasse seg de nye reglene.

Sosialt

Banken arbeider kontinuerlig for at kvinner og menn skal ha like muligheter, og at ingen personer skal oppleve noen form for diskriminering på grunn av kjønn, hudfarge, religion, alder, seksuell legning, sivilstand, etnisitet, funksjonshemming, politisk syn eller annen personlig preferanse. Banken fremmer likestilling, noe som gjenspeiles i våre forretningsprosesser for rekruttering og utvikling av medarbeidere og ledere. Andelen kvinner i banken er 46% av de ansatte, og 25% av ledergruppen.

Styresett

Banken har, og skal fortsette å bygge, en sterk compliance-kultur. Dette sikrer at banken etterlever gjeldende lover, regler og forskrifter i markedet og landene vi opererer i. Ettersom regulatoriske krav fortsetter å utvikle seg, vil vi kontinuerlig investere i utvikling av vårt rammeverk innen risikostyring for å sikre at eventuelle nye krav forblir fast forankret i våre daglige aktiviteter.

Vårt hovedfokus når det gjelder eierstyring er forhold knyttet til kunders eierskap, hvitvasking (Anti Money Laundering), kundekontroll (Know Your Customer) og terrorfinansiering (Combating the Financing of Terrorism). Banken har utviklet omfattende spørreskjemaer som sendes til hver potensiell kunde før inngåelse av et nytt kundeforhold.

Åpenhetsloven

Innledning

Denne redegjørelsen om aktsomhetsvurderinger er utarbeidet av Maritime & Merchant Bank ASA («Banken») i henhold til åpenhetsloven av 18. juni 2021 § 5. Gjennom åpenhetsloven vil vi sikre allmenn tilgang til informasjon om hvordan grunnleggende menneskerettigheter og anstendige arbeidsforhold følges internt og hos våre leverandører.

Virksomhetens organisering

Banken er en nisjebank som tilbyr lån mot førsteprioritetspant i skip til shipping- og oljeserviceindustrien, både i Norge og internasjonalt. Vi tilbyr også sparekonto til privatpersoner, hvilket utgjør hovedkilden for banken sin finansiering. Banken har kontor i Oslo sentrum og har 27 ansatte. Banken er også representert i Athen, Hamburg og Singapore.

Banken har et stort fokus på AML-arbeid og har en egen avdeling for dette fagfeltet hvilket utgjør fem fulle årsverk.

Virksomhetens rutiner rundt åpenhetsloven

Banken støtter fullt opp om og respekterer grunnleggende menneskerettigheter og anstendige arbeidsforhold i sin virksomhet, og forventer at selskapets leverandører og forretningspartnere gjør det samme.

Banken har en policy om menneskerettigheter og rutiner for å ivareta menneskerettigheter og anstendige arbeidsforhold i virksomheten og i selskapets leverandørkjede. Arbeidet med åpenhetsloven er lagt til COO, men hvor flere nøkkelpersoner er involvert for å sikre en god gjennomgang av bankens arbeidsforhold samt kartlegging av leverandører og forretningspartnere. Det overordnede rammeverket er forankret i Bankens styre.

Banken stiller krav og forventninger til sine leverandører om ivaretakelse av menneskerettighetene. Banken har rutiner for å følge opp og innhente informasjon fra leverandører og forretningspartnere og for å vurdere menneskerettighetsrisiko ved inngåelse av nye avtaleforhold.

Det foretas en kartlegging og vurdering årlig av risikoen for faktiske og potensielle negative konsekvenser for grunnleggende menneskerettigheter og anstendige arbeidsforhold i egen virksomhet, i leverandørkjeden og blant forretningspartnere. Ytterligere vurderinger gjennomføres fortløpende hvis forholdene tilsier det. Karleggingen og vurderingen gjøres i henhold til godkjent rutine. Tiltak vil gjennomføres hvis ansett nødvendig.

Alle ansatte er kjent med bankens rutiner etter åpenhetsloven som en del av selskapets compliance-opplæring. Banken har relativt få ansatte, korte linjer og god informasjonsflyt. Dette gir en fordel i arbeidet etter åpenhetsloven.

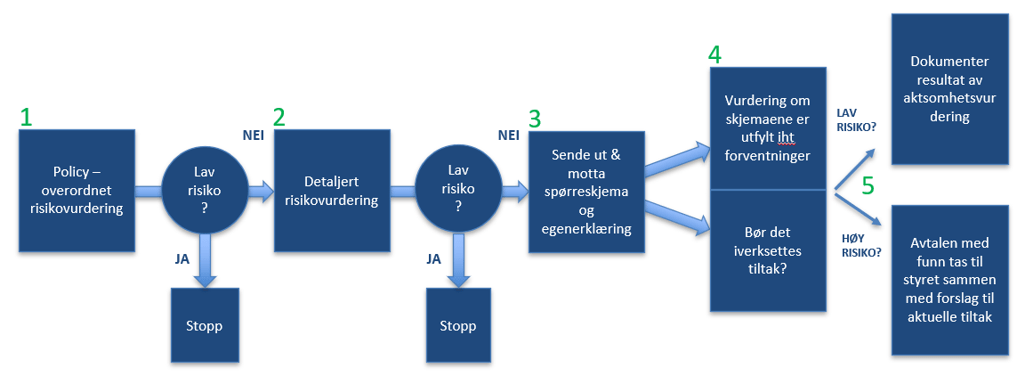

Prosess for evaluering og oppfølging av leverandører

- Det gjennomføres en overordnet risikovurdering av leverandører basert på blant annet land, bransje og størrelsen på leverandøren. Ut ifra denne vurderingen får banken en oversikt over leverandører hvor det potensielt kan være risiko knyttet til brudd på menneskerettigheter og anstendige arbeidsforhold, miljøvern og antikorrupsjon. Dersom vurderingen konkluderer med at leverandøren innebærer lav risiko, avsluttes prosessen her.

- Her gjennomføres en mer detaljert vurdering av leverandørene som under punkt 1 fikk en forhøyet risiko. Det ses på funnene fra punkt 1 opp mot kunnskapen og dokumentasjonen Banken har om leverandøren. I de tilfeller leverandøren håndterer sin risiko tilfredsstillende vil leverandøren få status lav risiko. For de leverandører der risikoen ikke er håndtert tilfredsstillende innhentes ytterligere informasjon og dokumentasjon for å kartlegge risikoen bedre. Ved utfall lav risiko etter ny vurdering avsluttes prosessen, i motsatt fall går man videre til punkt 3.

- Her utarbeides og planlegges tiltak for å redusere risikoen avdekket i punkt 2. Det sendes ut spørreskjema og egenerklæringsskjema til leverandøren.

- Etter mottak av etterspurt informasjon og dokumentasjon vurderes innholdet. Det må besluttes om Banken er fornøyd med tilbakemeldingen fra leverandøren, eller om det bør iverksettes risikoreduserende tiltak.

- Ved lav risiko dokumenteres resultatet av aktsomhetsvurderingen og prosessen avsluttes. Ved høy risiko utarbeides og planlegges det tiltak for å redusere risikoen. Nødvendige interne og eksterne ressurser involveres, og det settes opp en tiltaksplan med ansvarlige. Avtalen med funn tas til styret / ledelsen sammen med forslag til aktuelle tiltak.

Aktsomhetsvurderinger

Banken foretok våren 2023 en kartlegging og vurdering av selskapets forretningsvirksomhet, leverandørkjede og forretningspartnere. Vurderingene har deretter blitt oppdatert og fulgt opp som nødvendig.

Risikoen for at banken forårsaker eller bidrar til brudd på grunnleggende menneskerettigheter og anstendige arbeidsforhold vurderes som lav. Det samme gjelder risikoen som Banken direkte er knyttet til gjennom leverandørkjede og forretningspartnere (jf. åpenhetsloven § 3 d og e).

Banken har relativt få leverandører og forretningspartnere, og disse består hovedsakelig av renommerte selskaper med egne rutiner på området.

Banken sine aktsomhetsvurderinger har ikke avdekket noen faktiske negative konsekvenser eller vesentlig risiko for negative konsekvenser. Det har derfor heller ikke vært behov for å iverksette særskilte tiltak ut over den generelle oppfølgingen av forretningsvirksomhet, leverandørkjede og forretningspartnere, som nærmere beskrevet ovenfor.

Redegjørelsen vil oppdateres senest 30. juni 2026 ved endring av risikobildet hos våre leverandører / forretningspartnere.

Tilgjengelighetserklæring

Generell informasjon om tilgjengelighet i Maritime & Merchant Banks digitale løsninger

Her kan du lese om tilgjengelighet i Maritime & Merchant Banks digitale løsninger. Det er viktig for oss at våre løsninger er tilgjengelige for alle våre kunder. Vi arbeider løpende med å forbedre tilgjengeligheten og sikre at våre løsninger er tilgjengelige for alle uansett individuelle behov.

For å sikre høy tilgjengelighet har vi både internt og med hjelp fra eksterne eksperter og leverandører gjennomgått tilgjengeligheten i de digitale løsningene for å sikre at de lever opp til nivå AA i Web Content Accessibility Guidelines (WCAG) 2.2.

Hvis du opplever problemer med tilgang til informasjon er du velkommen til å kontakte oss, ref. punkt 6 i erklæringen.

TILGJENGELIGHETSERKLÆRING

1. Introduksjon

Vi i Maritime & Merchant Bank forplikter oss til å sikre at våre digitale tjenester er tilgjengelige for alle, herunder personer med funksjonshemninger. Vi arbeider løpende med å forbedre brukervennligheten og tilgjengeligheten av våre plattformer i overensstemmelse med EUs tilgjengelighetsdirektiv for produkter og tjenester (EU Accessibility Act) og WCAG 2.2 nivå AA

2. Hva dekker erklæringen?

Denne erklæringen gjelder følgende digitale tjenester:

- www.innskudd.mmbank.no

- Nettbank

- Digitale selvbetjeningsløsninger (f.eks. onboarding/bli kunde)

- Elektroniske dokumenter og utskrifter på papir

3. Hva har vi gjort?

Vi har iverksatt en rekke funksjoner for å forbedre tilgjengeligheten på hjemmesiden:

- Tastaturnavigasjon til sentrale funksjoner

- Kompatibilitet til skjermlesere

- Mulighet for å endre tekststørrelse

- Tydelig strukturering med overskrifter og seksjoner som gjør det enkelt å navigere

4. Overholdelsesstatus

Våre løsninger er, med unntak av de kjente problemene som nevnes nedenfor, i overensstemmelse med WCAG 2.2 AA og EN 301 549. Vi arbeider aktivt med å rette følgende kjente problemer:

- Manglende alternativ tekst på enkelte bilder

- Utilstrekkelig fargekontrast i visse elementer

- Tastaturnavigasjon ikke fullt understøttet i eldre komponenter

5. Forbedringer og fremtidige tiltak

Vi har satt i gang følgende initiativer:

- Løpende tilgjengelighetstest

- Utdannelse av utviklings- og testteam i tilgjengelighet

- Iverksetting av tilgjengelighet i design- og utviklingsprosesser (”accessibility by design”)

6. Tilbakemelding og kontakt

Hvis du opplever problemer med tilgjengeligheten på våre plattformer, eller har forslag til forbedringer, er du velkommen til å kontakte oss:

E-mail: info@mmbank.no

Telefon: 22 39 83 70

Adresse: Maritime & Merchant Bank, Postboks 1494 Vika, 0116 Oslo